看護師として働きながら副業している人必見!確定申告の知識と手続を徹底解説

看護師として働きながら副業をしている方、実は意外に多いのではないでしょうか。

副業をしていると気になってくるのが確定申告です。

特に今年から副業をしている方は、確定申告をいつするのか?確定申告をしないとどうなるのか?確定申告によって病院に副業をしていることを知られてしまうのではないか?と何かと不安になるものです。

そこで、この記事では上述した看護師が副業をしていて不安に思うところを中心に解説していきたいと思います。

目次

1 副業をしている看護師の中で確定申告するべき人と税金の基礎知識

まずは確定申告と税金についての基礎となる部分からご紹介します。

そもそも確定申告とは、毎年1月1日から12月31日までの1年間に生じた全ての所得の金額とそれに対する所得税及び復興特別所得税の額を計算し、申告する手続きです。源泉徴収された税金や予定納税で納めた税金などとの過不足を精算することができます。これを踏まえて確定申告の手続きについて詳しくご紹介します。(参考:Money Forwardクラウド 確定申告のやり方と流れを全くわからない人向けに解説)

1-1 確定申告するべき人を知ろう

確定申告をするべき人は、大きく分けると以下の4つの区分になります。

①給与所得のある方

②公的年金等に係る雑所得のみの方

③退職所得のある方

④1つ目から3つ目に当てはまらない方(例:譲渡所得といい親族から土地や建物を譲り受けた時に発生する所得がある場合など)

ここでは現役看護師が当てはまる「①給与所得のある方」について詳しくご紹介します。

給与所得というのは、病院から支給されている給料のことをいいます。また、副業先から支給される給料も給与所得です。この時、病院から支給される給料については、個人で確定申告しなくて済むよう、病院側が年末調整という手続を行ってくれていることがほとんどです。

ただし、副業をしている場合には逆にほとんどの場合で副業先では年末調整を行ってくれないと思います。そのため、個人で確定申告をする必要が生じるのです。なお、国税庁が公表している確定申告が必要な方という括りの中に給与を2か所以上から受けている場合の確定申告の必要性について、以下のように記載されています。

給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える(引用元:国税庁 確定申告が必要な方)

1-2 所得税、住民税に基礎知識

それでは次にこの確定申告で計算する必要がある所得税や住民税とは?というところです。

1-2-1 所得税の基礎知識

所得税とは、個人の所得に対してかかる税金のことをいいます。病院に勤務しながら副業をしている方はそれぞれの働き先から支給される給料の1月~12月の合計が所得になります。

1年間の全ての所得から税金を軽減してくれる優遇措置である所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。所得税の税率は、所得が多くなるに従って段階的に高くなり、所得が多ければ多いほど高い税率が適用され、より多くの税金を納付することとなります。

税金を軽減してくれる優遇措置というと、例えば医療費控除や生命保険料控除、地震火災保険料控除などがあります。年末調整の際に、生命保険の控えを添えて提出するようにと、事務から言われた経験はないでしょうか?それはこのように税負担の軽減のために必要となるのです。

1-2-2 住民税の基礎知識

住民税とは都道府県民税と市町村民税から成り立ち、その地域に居住する住民が地域社会における様々な行政サービス等を受けるに際し、共同経費の対価として支払うものです。なお、住民税は居住する地域によって額が異なります。

また、住民税は、「均等割」と「所得割」から成り立っています。均等割とは居住地や事務所の住所ごとに一律に負担する税金で、所得割とは個人の所得金額に応じて負担する税金のことをいいます。

つまり、均等割は住む地域によって値段が決まっているのですが、所得割については個人の年間所得によって税額が決定されるのです。(参照:所得割額と均等割額との合計で算出される住民税 その意味や計算方法を解説)

1-2-3 住民税の徴収方法(税金で副業がバレる?)

住民税の徴収方法は2つあります。「特別徴収」と「普通徴収」です。

特別徴収は、病院が、職員の毎月の給与から住民税を差し引き、差し引いた住民税を各市町村へ払い込むことによって納付する方法です。

普通徴収は個人で納付する方法です。市区町村から交付された納付通知書が自宅に届きますので、ご自身で金融機関の窓口やコンビニ等で納付します(窓口は各市区町村ごとに多少異なる可能性があります)。

自分で納付するよりも楽なので、多くの場合は特別徴収を選択し、病院側が納付の処理を行っています。この時、勤務先の病院に税務署から本業の病院へ、副業も含めた所得から計算された「住民税」の額が通知されるため、副業がばれてしまう可能性があります。

他の職員と比べて住民税が多いというところからばれてしまうということです。

2 副業している看護師の年末調整と確定申告

ここでは、年末調整と確定申告の違いについて簡単にご紹介します。

2-1 確定申告の時期

確定申告をする時期はその年の翌年2月16日から3月15日までとしています。この日程を過ぎても確定申告自体をすることは可能です。申告対象年の翌年1月1日から5年が経過するまでに確定申告を行いましょう。

近年は税務署へ行かなくてもインターネットで書類を作成することも可能です。忙しくてなかなか税務署まで足を運べないという方もインターネットを活用して申告書を作成してみるのもよいでしょう。

スマホで確定申告も可能で、国税庁はパンフレットも公表しています。(参考:国税庁 いつでもどこでもスマホで申告 ~5つのステップで手続完結!~)

2-2 年末調整と確定申告の違い

年末調整とは病院から支給される給与所得の所得税額を計算する手続のことです。毎月の給料支払い時にはおおまかな税額が天引きされているのですが、1年間分の給与額が確定する年末に生命保険料控除や住宅ローン控除などを入れて再度税額を計算し直し、年間の税額を確定させます。それにより、毎月概算で給料から天引きし徴収・納付していた税額の合計と確定税額との差額を調整し、追加徴収なり還付(税金の払い戻し)を行います。年末に概算納付税額と確定税額との差額を調整するため、年末調整と呼ばれるのです。

1つの勤務先でしか働いていない方はこの年末調整をすませば確定申告をする必要がありません。病院が確定税額を計算し、調整してくれるからです。

しかし、副業をするなどいくつかの場所で働いている看護師の場合は1か所の職場で税率を確定させることができないため確定申告をする必要があります。なぜなら、病院側はその病院での年間所得しか把握できないからです。(参考 年末調整とは?年末調整の仕組みと確定申告の方法を徹底解説)

3 確定申告をしないと損する2つの理由

確定申告をする時間がない、確定申告をしなくてもばれないだろうと思っている方へ。確定申告をしないとどうなるかご存知でしょうか。確定申告をしないとどうなるかは、税金が還付されるか、納付しなければならないかによって大きく分かれます。

3-1 税金が還付される場合は確定申告の義務はないが損する

税金が還付される場合にはそもそも確定申告は義務ではありません。還付というのは、自分にお金が返ってくるため損をしないようにやっているという形です。

確定申告をやっていればお金が帰ってくるため、得をすると考えておくとよいでしょう。逆にいうと、確定申告をしなければお金は帰ってきませんので、損をしてしまいます。

ただし、確定税額を計算しなければ税金が戻ってくるかどうかなんてわかりません。結局は手間ですが確定申告は副業をしている以上するものとお持っていた方が良いです。

3-2 税金を納付しなければならない場合は義務違反によるペナルティの対象となる

国民は全員が納税の義務を負っています。そのため、確定申告をしない場合は義務違反となり、ペナルティが課されてしまいます。

その年の翌年の確定申告期間に確定申告をしないと、収めるべき確定税額に無申告加算税と延滞税という利子のようなものを追加で納めなければなりません。税金を納めていないことは国からお金を借りている状態と考えるとわかりやすいかもしれません。

無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額になります。

なお、時効という概念もあり、5年で時効が成立します。つまり、確定申告を何年もやっていなかった場合には5年を過ぎた時点で時効が成立し、確定申告しなかった年の確定申告をする必要がなくなり、納税の必要がなくなります。(参考:有馬公認会計士・税理士事務所 確定申告しないとどうなるか)

4 確定申告の方法

それでは今年こそ個人で確定申告をしようと考えている看護師の方のためにここで確定申告の方法を簡単にご紹介します。

4-1 確定申告の手続の流れ

確定申告は必要書類を準備し、申告書を作成、作成した申告書を提出し、納税が必要な場合には納税をするという流れになります。

4-2 確定申告のために集める書類

確定申告をする際には確定申告書のほか、申告内容に応じて、給与所得や公的年金等の源泉徴収票(原本)、医療費の領収書等が必要になります。

4-2-1 源泉徴収票を入手する際の注意点

源泉徴収票は本業の病院は勤めているため問題なく入手できるのですが、副業先を年の途中で辞めている場合は注意が必要です。通常、企業は年末に作成するためです。年の途中で辞める場合は追加発行について、副業先の人事、給与担当者へ確認・依頼するようにしましょう。

4-2-2 社会保険料控除を受けるための書類の入手

国民年金保険料の納付額、健康保険料の納付額です。その年の1月から12月までに実際に支払った額で、確定申告の際には金額を記入する必要があります。(領収書等の添付は不要です)。

口座振替、クレジットカードなど、自分で納付額の明細をいつでも取り出せる方法で納付するようにしておくと便利です。

4-2-3 生命保険料控除、地震保険料控除を受けるための証明書の入手

加入している生命保険、損害保険の1月から12月までの保険料支払額は納付する税金から差し引くことができます(控除限度があります)。支払った保険料を証明する書類の添付が確定申告時には必要です。これについては、年末近くに各生命保険会社、損害保険会社より保険料を支払ったことの証明となる書類が郵送されますので無くさないように保管しておきましょう。

4-2-4 医療費控除を受けるために領収書を取っておく

病院などへの支払額は医療費控除として納付する税金から差し引くことができます(控除限度があります)。

こちらは、支払った際の領収書や郵送される医療費通知書を都度大事に保管しておき、確定申告書に添付する必要があります。なお、医療費控除の対象となる金額は、年10万円(その年の総所得金額等が200万円未満の人は総所得金額等の5%の金額)を超える部分です。

4-2-5 マイナンバー記入または身元確認書類のコピー添付が必要

確定申告書にマイナンバーの番号を記入する欄があります。またマイナンバーカードを発行されている場合はカードの表裏のコピーの添付、マイナンバーカード未発行の場合は番号確認書類と身元確認書類のコピーの添付が必要です。

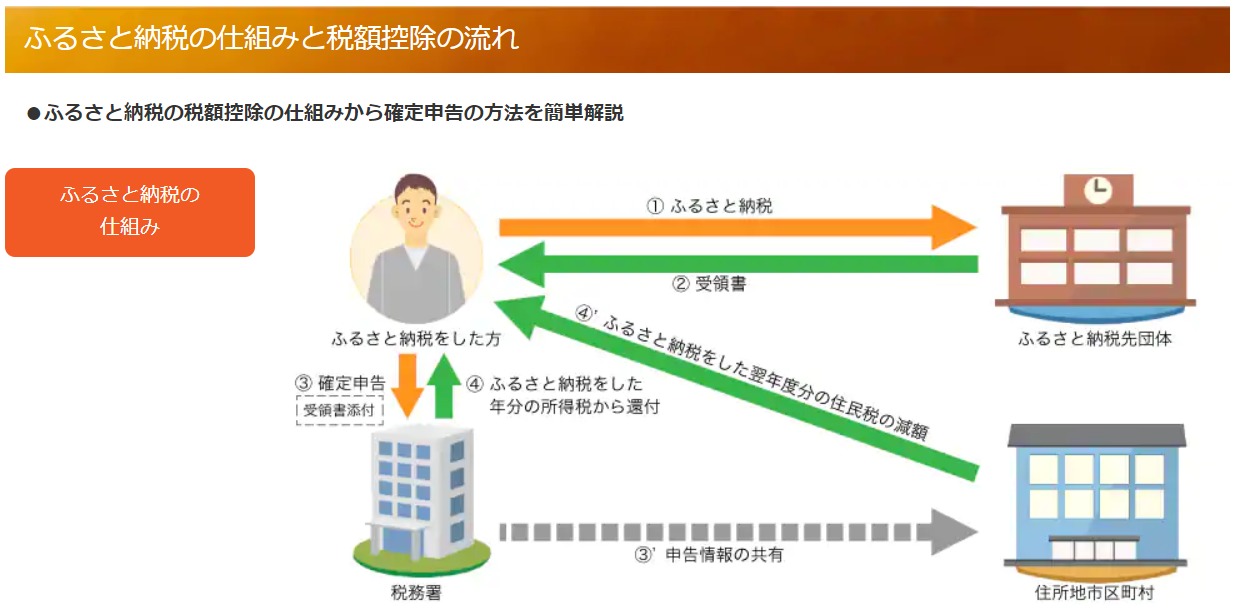

4-3 ふるさと納税で節税する方法

確定申告では節税をすることができます。節税をする方法はいくつかあります。近年もっとも有名になった節税方法がふるさと納税です。

納税した額から2,000円を超えた金額が所得税の税額控除や住民税の税額控除を受ける対象となります(控除限度があります)。地域への寄付は返礼品が送られてくるので、お買い物をして税額も下げられるというお得な節税方法です。

(出典:さとふる: ふるさと納税とは?初めての方へわかりやすく解説 )

4-4 確定申告書の書き方

確定申告書は近年国税庁のサイトを利用することで簡単に作成できます。税務署でも書き方を教えてはくれますがやはり確定申告シーズンは混み合います。看護師として忙しく働かれており、時間をあまり無駄にできない方はこのサイトでの作成をおすすめします。(参考:国税庁 確定申告書等作成コーナー)

5 まとめ:せっかくの副業で損しないよう確定申告しよう!

看護師はあまりお金の話に仕事上立ち入れないので税金と聞くと難しく感じるかもしれませんが、働きながら副業をしている人はこのことを知っておかないと損をする、もしくは副業がばれて病院を辞めざるを得ない事態になるかもしれません。

この記事で確定申告や年末調整についてしっかり把握し、確定申告に十分な備えをしておきましょう。

コメント